Trasferte e indennità hanno regole precise e uno specifico trattamento fiscale e contributivo. Scopriamolo nel nostro nuovo articolo.

Le indennità percepite per le trasferte fuori del territorio comunale concorrono a formare il reddito per la parte eccedente 46,48 euro al giorno, elevate a 77,47 euro per le trasferte all’estero, al netto delle spese di viaggio e di trasporto.

Cosa si intende per trasferta di lavoro

La trasferta di lavoro consiste nel cambiamento occasionale e temporaneo del luogo di lavoro sia in Italia che all’estero con previsione certa di rientro nella sede di lavoro originaria.

La temporaneità deve essere riferita ad un’esigenza di lavoro transitoria, dato che, per esigenze permanenti, non si fa ricorso alla trasferta ma al trasferimento.

Il diritto all’indennità di trasferta presuppone che il lavoratore venga temporaneamente mandato a lavorare in un luogo diverso da quello in cui lavora normalmente. Tra i luoghi diversi non contano però la sede aziendale, il luogo di residenza del lavoratore o l’esistenza di una dipendenza aziendale nel luogo di esecuzione della prestazione (Cass. 8135/2008).

Trasferte: aspetti fiscali e i rimborsi spese

Il trattamento fiscale (e, per effetto dell’armonizzazione, anche contributivo) da riservare alle somme per trasferte di lavoro o missioni fuori del territorio comunale è regolamentato dall’art. 51, c. 5, del DPR 917/1986 (TUIR); in particolare:

«Le indennità percepite per le trasferte o le missioni fuori del territorio comunale concorrono a formare il reddito per la parte eccedente 46,48 euro al giorno, elevate a 77,47 euro per le trasferte all’estero, al netto delle spese di viaggio e di trasporto; in caso di rimborso delle spese di alloggio, ovvero di quelle di vitto, o di alloggio o vitto fornito gratuitamente il limite è ridotto di un terzo. Il limite è ridotto di due terzi in caso di rimborso sia delle spese di alloggio che di quelle di vitto. In caso di rimborso analitico delle spese per trasferte o missioni fuori del territorio comunale non concorrono a formare il reddito i rimborsi di spese documentate relative al vitto, all’alloggio, al viaggio e al trasporto, nonché i rimborsi di altre spese, anche non documentabili, eventualmente sostenute dal dipendente, sempre in occasione di dette trasferte o missioni, fino all’importo massimo giornaliero di 15,49 euro, elevate a 25,82 euro per le trasferte all’estero. Le indennità o i rimborsi di spese per le trasferte nell’ambito del territorio comunale, tranne i rimborsi di spese di trasporto comprovate da documenti provenienti dal vettore, concorrono a formare il reddito.»

| 1. Indennità forfettaria (*) | Esente fino a euro 46,48/giorno, elevati a euro 77,47 per l’estero (anche se la trasferta non comporta il pernottamento) |

| 2. Indennità forfettaria con rimborso a piè di lista (o fornitura gratuita) del vitto o dell’alloggio (*) | Esente fino a euro 30,99/giorno elevati a euro 51,65 per l’estero (riduzione di un terzo rispetto al punto 1) |

| 3. Indennità forfettaria con rimborso a piè di lista (o fornitura gratuita) del vitto e dell’alloggio (*) | Esente fino a euro 15,49/giorno, elevati a euro 25,82 per l’estero (riduzione di due terzi rispetto il punto 1) |

| 4. Rimborso a piè di lista (documentato) di vitto, alloggio, viaggio, trasporto e spese non documentabili | – Vitto, alloggio, viaggio e trasporto totalmente esenti; – Altre spese anche non documentabili (analiticamente attestate dal dipendente: lavanderia, telefono, parcheggio, mance, ecc.) esenti fino a euro 15,49/giorno, elevati a euro 25,82 per l’estero |

(*) Le spese di viaggio (anche sotto forma di indennità chilometrica) e di trasporto (documentate) sono sempre totalmente esenti. L’Agenzia delle Entrate (ris. 92/2015) ha precisato che il maggior rimborso chilometrico corrisposto al dipendente che, per raggiungere il luogo di missione situato in comune diverso da quello in cui è posta la sede di servizio, parte dalla propria abitazione percorrendo una maggiore distanza rispetto a quella calcolata dal posto di lavoro, è considerato reddito imponibile. Se invece la distanza è minore, l’importo corrisposto non è imponibile (vedi paragrafo sotto).

Se la trasferta da casa è più lunga, il maggior rimborso chilometrico è tassato

Per quanto riguarda le trasferte e il rimborso chilometrico, l’Agenzia delle Entrate, con la risoluzione n. 92 del 30 ottobre 2015, in risposta ad un interpello di una compagnia di assicurazione, ha precisato che:

- il maggior rimborso chilometrico corrisposto al dipendente che, per raggiungere il luogo di missione situato in un comune diverso da quello in cui si trova la sede di servizio, parte dalla propria abitazione percorrendo una maggiore distanza rispetto a quella calcolata dal posto di lavoro, è considerato reddito imponibile ai sensi dell’art. 51, c. 1, del TUIR. NB: questo principio potrebbe essere esteso, per analogia, anche ad altri rimborsi, come per esempio i pedaggi autostradali;

- Diversamente, nel caso in cui la distanza percorsa dal dipendente dalla propria residenza per raggiungere la località di missione risulti inferiore rispetto a quella calcolata dalla sede di servizio, con la conseguenza che al lavoratore è riconosciuto un rimborso chilometrico di minor importo in base alle tabelle ACI, quest’ultimo è da considerare non imponibile ai sensi dell’art. 51, c. 5, secondo periodo, del TUIR.

Tale disposizione prevede che i rimborsi chilometrici erogati per la trasferta di lavoro in un comune diverso da quello in cui è situata la sede di lavoro, sono esenti da imposizione, sempreché, in sede di liquidazione, l’ammontare dell’indennità non superi il valore calcolato in base alle tabelle ACI, considerando la percorrenza, il tipo di automezzo usato dal dipendente e il costo chilometrico basato sul tipo di autovettura.

Trasferte in ambito comunale

Per le trasferte di lavoro nell’ambito comunale comprovate da documenti provenienti dal vettore (biglietti dell’autobus, ricevuta del taxi, ecc.) risultano esenti i soli rimborsi di spese di trasporto.

Invece, nessuna esclusione è prevista per i rimborsi chilometrici nell’ambito delle trasferte di lavoro in ambito comunale (A.E., risoluzione 232/2002).

Autotrasporto

Le imprese autorizzate all’autotrasporto merci per conto terzi, ai fini della determinazione del reddito d’impresa, in luogo della deduzione, anche analitica, delle spese sostenute in relazione alle trasferte effettuate dal proprio personale dipendente fuori dal territorio comunale, possono dedurre un importo pari a euro 59,65 giorno, elevate a euro 95,80, per le trasferte all’estero, al netto delle spese di viaggio e di trasporto.

Gli aspetti contributivi delle trasferte di lavoro

Per effetto dell’armonizzazione delle basi imponibili fiscali e contributive, il regime dei limiti di esenzione delle indennità di trasferta applicabile ai fini delle imposte risulta applicabile anche ai fini contributivi (circ., INPS 263/1997).

In merito al frequente caso in cui il datore di lavoro utilizzi l’indennità di trasferta (esente da imposte e contributi nei limiti fissati dall’art. 51 del TUIR) per retribuire gli straordinari, la Corte diCassazione (sent. 7644/2012) ha stabilito che:

- quando il datore di lavoro si limita ad esporre dati e notizie false in sede di denunce obbligatorie, è configurabile il reato di cui all’art. 37, L. 689/1981 (reclusione fino a due anni quando dal fatto deriva l’omesso versamento di contributi e premi previsti dalle leggi sulla previdenza e assistenza obbligatorie per un importo mensile non inferiore al maggiore importo fra 2.582,28 euro e il 50% dei contributi complessivamente dovuti) e non il diverso reato di truffa, per il quale, oltre alle false dichiarazioni, devono sussistere artifici e/o raggiri di altra;

- è configurabile il delitto di truffa quando il datore di lavoro, per mezzo dell’artificio costituito dalla fittizia esposizione di somme come corrisposte al lavoratore, induce in errore l’istituto previdenziale sul diritto al conguaglio di dette somme, invero mai corrisposte, realizzando così un ingiusto profitto e non già una semplice evasione contributiva.

Oltre alle già menzionate conseguenze, saranno applicate anche le sanzioni amministrative per l’errata compilazione del LUL (Libro Unico del Lavoro) e, eventualmente, del prospetto paga.

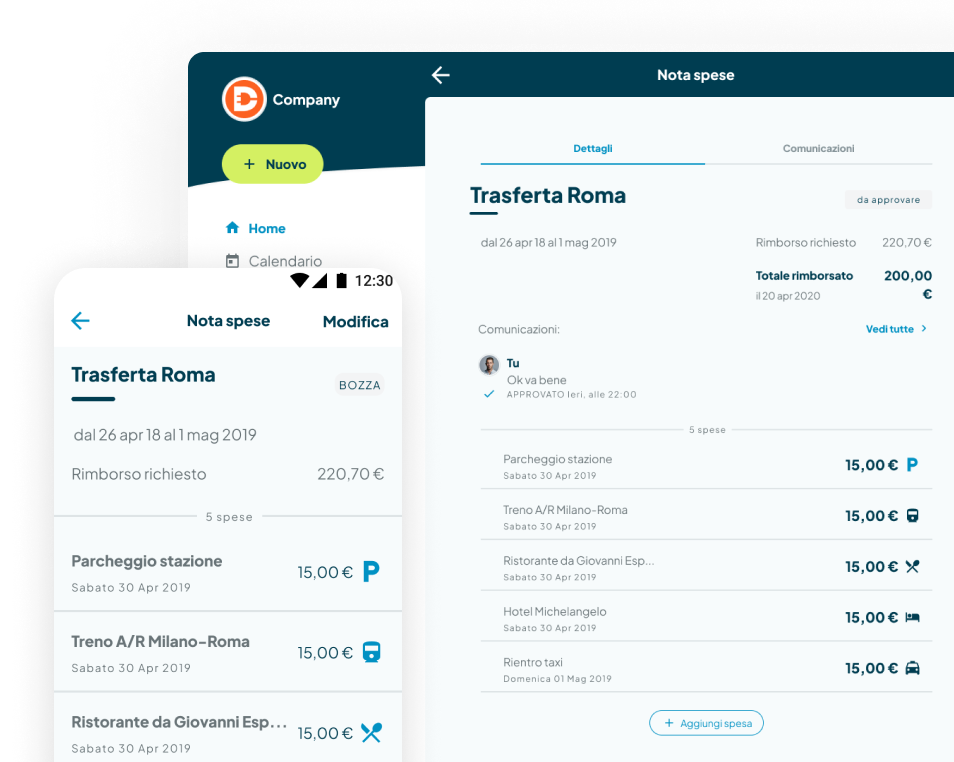

Con l’App FLUIDA puoi inserire le informazioni della nota spese in modo semplice e intuitivo, dalla tua App per smartphone o da qualunque altro dispositivo. Puoi aggiungere un’immagine o una fotografia del giustificativo di spesa per ogni voce inserita, oltre a tutte le informazioni correlate.

Gestione presenze

Gestione presenze Timbratura smart

Timbratura smart Risorse umane

Risorse umane Documenti

Documenti Comunicazioni importanti

Comunicazioni importanti Pianificazione turni

Pianificazione turni Comunicati

Comunicati